企业|智氪 | 暴跌80%的完美日记,还能翻身么?( 三 )

文章图片

图4:逸仙电商彩妆和护肤品收入占比和增速 数据来源:国金证券 , 36氪整理

多品牌战略能否助力逸仙电商二次扩张?

从海外发达化妆品集团的经验来看 , 全品类、多品牌战略是化妆品企业实现扩张的必经之路 , 但全品类、多品牌战略对公司组织框架的有效性和企业管理、运营能力的要求较高 , 因此长期来看 , 仅有为数不多的企业能真正实现集团式运营 。 因为同一团队、同一模式只能保证具有同样市场定位的子品牌的运营成果 , 而对于不同定位的品牌 , 则需要多元化团队和相应的精细化经验加以运作 。

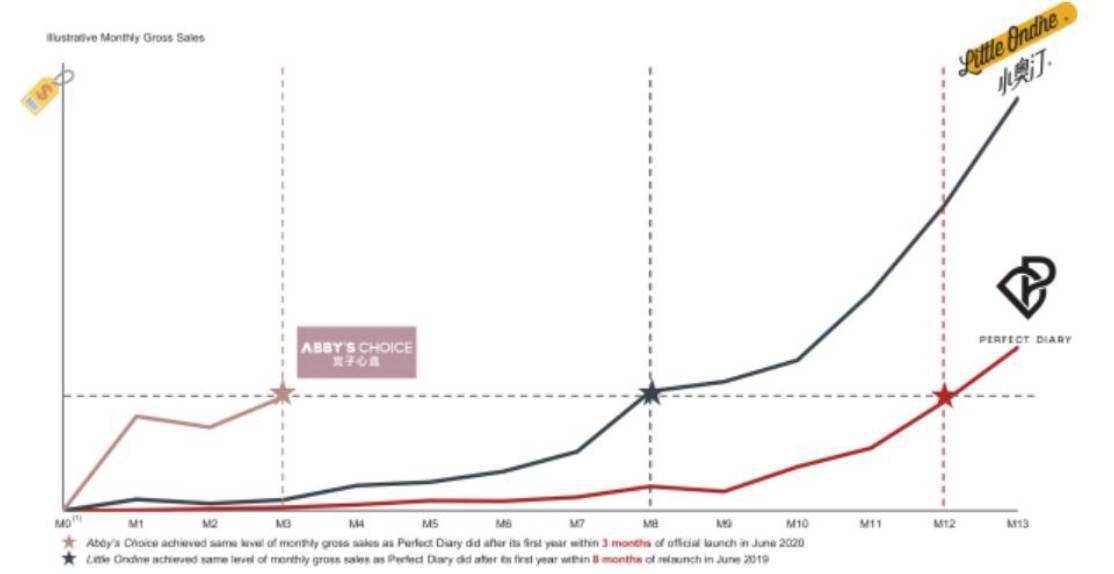

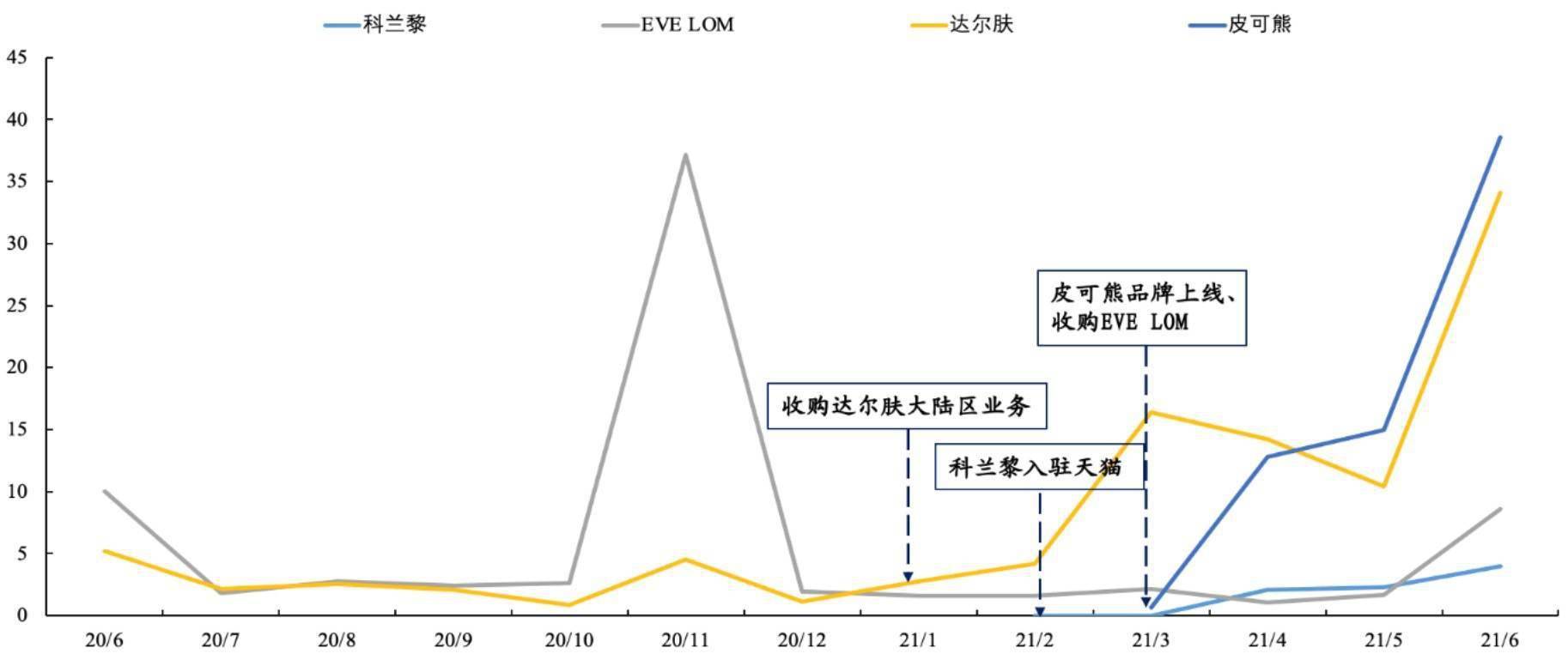

从逸仙电商自身发展情况分析 , 完美日记从上线到成为天猫彩妆商品TOP1 , 用时大概在13 个月左右;而依托于完美日记开拓的渠道和DTC模式加持 , 小奥汀在收购后的第 8 个月就达到了完美日记 1 年后的月度销售额水平;而公司内部孵化的护肤品牌完子心选则在 3 个月内就达到该水平 。 这在一定程度上表明 , 逸仙电商通过渠道共享、DTC模式的复制等方法 , 已经具备了一定的品牌培育能力 , 并且可以将完美日记的模式快速复制到主打高性价比、基础性产品的品牌上 。

文章图片

图5:逸仙电商不同品牌的收入增长曲线 数据来源:国金证券 , 36氪整理

但在中高端品牌的培育上 , 尽管逸仙电商通过收购海外成熟品牌来填补了自身在中高端化妆品领域的空白 , 但目前高线品牌虽然较收购前增长有所放量 , 但相比小奥汀、完子心选、皮可熊等主打性价比的品牌 , 整体运营效果依然偏弱 , 并没能给逸仙电商带来调性的提升 。 因此中长期来看 , 逸仙电商仍然是定位为大众快时尚的化妆品品牌 。

文章图片

图6:新品牌天猫月销售额 数据来源:国金证券 , 36氪整理

展望未来 , 随着公司旗下不同品牌的扩张 , 逸仙电商在平价彩妆和基础护肤领域的产品品类不断完善 , 带动新品牌规模快速扩张 。 但这些品牌所面对的受众均为价格敏感类用户 , 受众的趋同使得公司通过多品牌战略开拓不同客群的效果并不如市场预期的理想 。 而随着品类新增红利的趋缓以及流量成本的持续提升 , 公司大量培育新品牌的高投入可能面临无法及时收回的风险 , 同时再度孵化相似定位品牌的难度将加大 。

此外 , 由于这些品牌受众相似 , 子品牌之间出现内部竞争、吞噬存量份额的概率也很大 , 新品牌是否具备长效的生命周期仍然存疑 , 品牌之间的协同效用需要印证 。 同时 , 考虑到毛利较高的高端线条的疲弱增长 , 在一定程度上将会影响到集团整体的获利能力 。 而长期来看 , 并不算成熟的多品牌矩阵会不会影响到集团份额的稳定以及品牌整体的竞争力仍然需要更多的观察 。

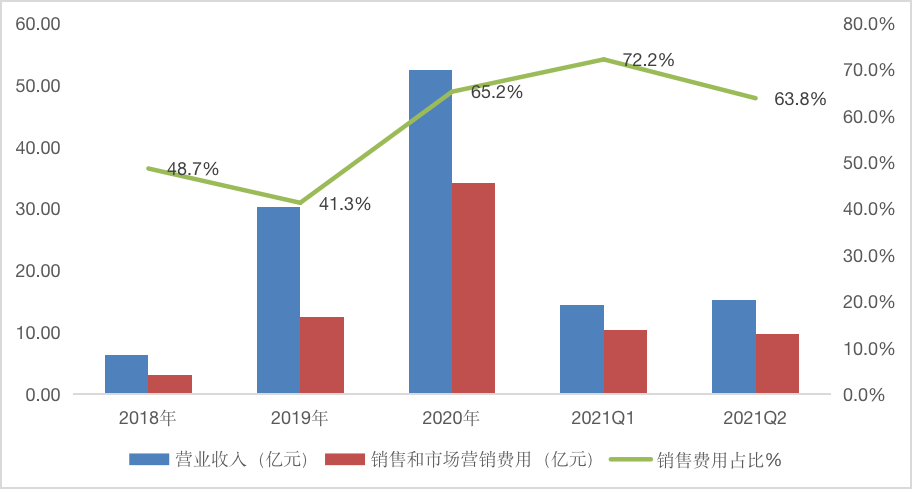

从另一个角度来看 , 全品类、多品牌战略在给逸仙电商带来规模扩张的同时 , 由此产生的推广费用也显著增加 。 叠加上因为获客成本上升而高企的拉新成本和拓展线下渠道带来的增量费用 , 最终导致逸仙电商营销费用的逐年快速增长 。 根据财报数据 , 2018-2020年 , 完美日记的营销费用从3.1亿元扩张至34.1亿元 , 年化复合增速超过120% , 高于同期的营收增速;同时 , 营销费用在总营收中的占比也从2018年的48.7%上升至2020年的65.2% 。

文章图片

图7:逸仙电商销售费用及占比 数据来源:wind , 36氪整理

经验总结扩展阅读

- 企业【源气盒子上线啦】11年美妆护肤企业,携手你我私域,开启私域社群+自营品

- 企业信誓旦旦为“国妆”站台,这些芳香世家内幕你了解吗?

- 企业化妆品原料企业稳健增长,华熙生物做对了什么?

- 企业进价1万卖5万,一个“暴利行业”浮出水面,有从业者年收入超8亿

- 企业六星 教育 平面设计学院,助力学员系统学习平面设计

- 企业“玺曼轻医美”入选品牌强国示范工程成员单位

- 发型求孙俪剪回短发吧!留波波发型变大方脸,素颜亮相颜值暴跌,酸了

- 企业当轻医美,逐步形成为一种生活方式。

- 企业九贵美“植靓泉”入选品牌强国示范工程成员单位

- 又一家韩国企业“败退”中国:曾年销40亿,如今关闭近八成门店